Інвестиційні проекти оцінюються великою кількістю показників, але найбільш часто використовуються статичні показники: термін окупності інвестицій (PP), індекс прибутковості інвестицій (PI), коефіцієнт ефективності інвестицій (ARR); динамічні: наведена чиста вартість проекту (NPV), індекс прибутковості дисконтованих інвестицій (DPI) і внутрішня норма прибутковості інвестиційного проекту (IRR).

Коефіцієнт ефективності вкладень

При розрахунку коефіцієнта ефективності інвестицій не застосовують дисконтування, при його розрахунку для діючого проекту коефіцієнт оцінюється як відношення середньорічного чистого прибутку до середньорічних інвестиційних вкладень. Його іноді називають показником рентабельності інвестицій.

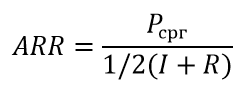

Для оцінки коефіцієнта за повний цикл життя інвестиційного проекту використовують наступну розрахункову формулу:

де:

- ARR – коефіцієнт ефективності інвестицій;

- Pcpr – середньорічний чистий прибуток від проекту;

- I – повні інвестиції в проект;

- R – ліквідаційна вартість проекту.

Якщо ліквідаційна вартість проекту дорівнює 0, то в знаменнику буде половина початкової вартості інвестиційного проекту.

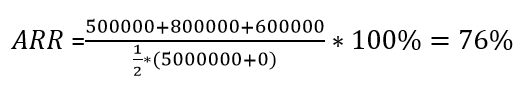

Наприклад:

- Термін життя проекту – 3 роки.

- Чистий прибуток 1 року – 500000 доларів, 2 роки – 800000 доларів, 3 роки – 600000 доларів.

- Інвестиції в проект – 50000000 доларів.

В даному прикладі основні фонди проекту повністю амортизовані, тобто ліквідаційна вартість дорівнює 0.

Даний показник використовують при оцінці доцільності вкладень в проект, порівнюючи його з процентною ставкою банківських кредитів чи з вартістю капіталу інвестиційного об’єкта. Більш корисний він для порівняльної оцінки декількох конкурентних інвестиційних проектів.

Індекс доходності

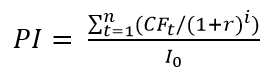

Індекс прибутковості інвестицій дає інвестору наочне уявлення про доцільність вкладень при виборі проектів. Цей показник показує рівень віддачі на вкладену суму інвестицій. Він визначається як відношення суми дисконтованих доходів до первинних інвестицій в проект, тобто:

де:

де:

- CFt – грошовий потік від інвестицій в t-му році;

- Io – початкові інвестиції в проект;

- n – період життя інвестиційного проекту;

- r – відсоток дисконту.

Якщо сума доходів менше розміру інвестицій, то проект не окупає себе і не може розглядатися до застосування. Якщо PI > 1, то проект може бути прийнятий.

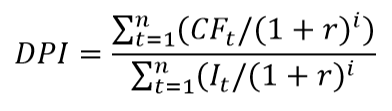

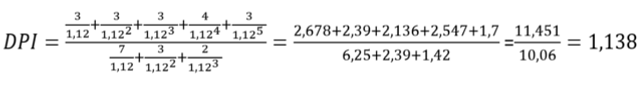

Більш точним показником є індекс прибутковості дисконтованих інвестицій (DPI), який визначається як:

де:

де:

It – розмір інвестицій в t-му році.

Даний показник розраховується головним чином при рознесених за часом інвестиціях в один і той же інвестиційний проект.

Наприклад:

Термін життя проекту 5 років.

- Інвестиції в розмірі 12 млн вносяться: в 1 рік життя проекту 7 млн, 2-й рік 3 млн і в 3-й рік 2 млн;

- Доходи по роках складуть: 1 рік – 2 млн; 2 рік – 3 млн; 3 рік -2 млн; 4 рік – 3 млн; 5 рік – 1 млн;

- Норма дисконту 12%.

Тоді:

Дисконтований індекс прибутковості інвестиційного проекту DPI > 1, тому проект може бути прийнятий до виконання.

Найціннішим для аналізу ефективності інвестиційного проекту серед названих є внутрішня норма прибутковості інвестицій IRR.

Показник демонструє середню очікувану ставку дохідності інвестиційного проекту за весь життєвий цикл.

Зрівнюючи цей показник з прибутковістю капіталу інвестованого об’єкта можна оцінювати його доцільність.

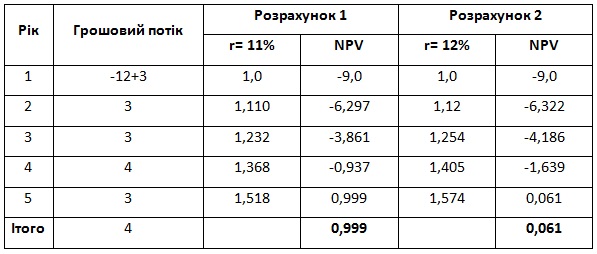

Розрахунок показника здійснюється шляхом послідовних ітерацій до моменту, коли чиста приведена вартість NPV змінює знак «мінус» на знак «плюс». Для цього розрахунку використовуються таблиці дисконтних множників, за допомогою яких знаходять ту норму прибутковості, при якій NPV = 0.

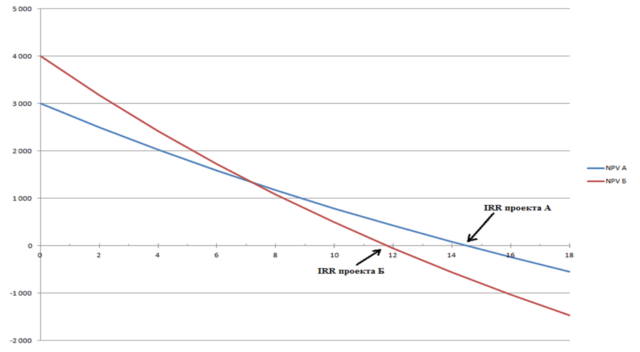

Більш наочним розрахунок виглядає в графічному зображенні:

На графіку представлені зміни NPV двох інвестиційних проектів: А і Б. Їх NPV відображаються по осі ординат, а норма прибутковості відбивається % по осі абсцис. Перетин NPV проектів з віссю абсцис дає свідчення їх внутрішньої норми прибутковості: для проекту А вона дорівнює 14,7%, а для проекту Б 11,8%. При прибутковості капіталу інвестованого об’єкта в 12% проект Б не може бути прийнятий до виконання, та й проект А не володіє необхідним запасом стійкості по показнику прибутковості. Також слід оцінювати проекти за кредитною ставкою залучених ресурсів в 11% річних.

Відразу треба відзначити, що якщо грошові потоки протягом досліджуваного періоду часу змінюють знак з плюса на мінус або навпаки, то розрахунок IRR стає неможливим, а якщо його розраховують, то він не відображає реальної норми прибутковості проекту.

Для нашого вищенаведеного прикладу, коли PI показує негативні результати, розрахуємо IRR із застосуванням таблиць дисконтних множників. Виберемо норму прибутковості близьку до розрахункової r = 11% і r = 12%.

При r = 12% NPV практично дорівнює 0, тобто внутрішня норма прибутковості дорівнює ~ 12% і всі проекти з прибутковістю менш цієї величини не можуть прийматися в роботу. У нашому випадку норма дисконту дорівнює внутрішній нормі прибутковості, але проект з одноразовими вкладеннями в 12 млн відхиляється, оскільки PI = 0,95.

Всі ці показники при розрахунку доцільності інвестування одного проекту не суперечать один одному. Так в нашому прикладі:

PI < 1;

IRR ? r.

Тому інвестиційний проект не представляє інтересу для інвестора.

Зазвичай інвестори приймають до розгляду проекти, що перевершують внутрішню норму прибутковості на 7-8% більше ніж норма дисконту, яку приймають рівній прибутковості капіталу інвестованого об’єкта або кредитної ставки на банківські ресурси.