Більшість інвесторів, перш ніж вкладати гроші в інвестиційний проект, визначають доцільність своїх вкладень, ефективність проекту та очікувану рентабельність інвестицій. Якщо у інвестора є на вибір кілька інвестиційних проектів, в умовах обмежених коштів інвестування, він вибирає найкращий, використовуючи порівняльний показник рентабельності інвестицій.

Показники рентабельності інвестицій

Рентабельний проект – значить прибутковий. Показник рентабельності відображає рівень прибутковості того чи іншого проекту. Його широко використовують в практиці оцінки прибутковості економічної діяльності підприємств, оцінки виробництва конкретної продукції або окремого виробництва.

Показник рентабельності універсальний і може застосовуватися для порівняння ефективності різних за масштабом виробництв або інвестиційних проектів. У числовому вираженні цей показник виглядає як відношення чистого прибутку до величини капіталу за допомогою якого був отриманий даний прибуток. Тому його іноді називають – рентабельність вкладеного капіталу.

Розрахунок

В оцінці відносної прибутковості інвестицій використовується індекс рентабельності інвестицій (Profitability Index), який позначається PI і розраховується як:

PI = NPV / I

де:

- NPV (Net Present Value) – чиста поточна вартість інвестицій;

- I – сума інвестицій в проект;

- PI (Profitability Index) – коефіцієнт рентабельності інвестицій.

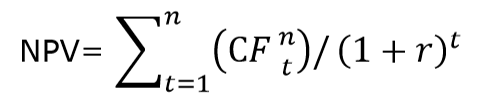

Чиста поточна вартість визначається як:

де:

- CF (Cash Flow) – грошовий потік ініційований інвестиціями в кожен з n років існування інвестиційного проекту;

- r – норма дисконтування;

- n – час існування інвестиційного проекту в роках.

Рентабельність інвестицій показує віддачу вкладених коштів в інвестиційний проект у відносному вираженні.

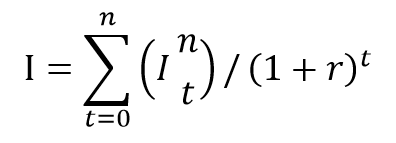

Іноді інвестиції в проект, особливо в великий проект, рознесені за часом, тоді в розрахунку інвестиції враховуються з дисконтуванням за середньорічною нормою віддачі і I визначається як:

де:

- I – розмір інвестицій в t-му році;

- r – норма дисконтування;

- n – період інвестиційних вкладень в роках, від t = 1 до n.

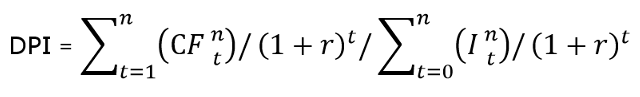

Формула розрахунку рентабельності інвестицій набуває вигляду:

де:

- DPI – дисконтована рентабельність інвестиційного проекту.

Оцінка інвестиційних проектів за рівнем їх рентабельності

PI індекс рентабельності інвестицій, показує доцільність інвестиційного проекту:

- PI > 1 – що означає, що інвестиційний проект рентабельний і його можна прийняти до розгляду;

- PI = 1 – проект повинен бути підданий аналізу з іншими показниками оцінки ефективності інвестиційних вкладень, щоб зрозуміти, чи приймати його до розгляду, чи відкинути;

- PI < 1 – проект збитковий і знімається з розгляду.

Складність такої оцінки, при зовнішній її простоті, полягає в невизначеності реальної ставки дисконтування протягом всього терміну існування інвестиційного проекту. На ставку дисконтування впливають безліч чинників, і вони слабо прогнозовані. Наприклад, введення санкцій проти тієї ж Росії змінило ставку дисконтування, і ця подія була мало прогнозованою. Якщо термін життя інвестиційного проекту значний, то фактор невизначеності посилюється, і оцінка за допомогою PI інвестиційного проекту може бути помилковою.

Існує багато способів оцінки ставки дисконту. При інвестуванні проекту на кредитні кошти, нижньою межею ставки дисконтування буде процентна ставка по кредиту, і це зрозуміло чому. Якщо норма дисконтування буде вище ставки кредитного ресурсу, то інвестор просто покладе гроші на депозит в банк і не буде «мучитися» з інвестиційним проектом.

Якщо інвестиційний проект фінансується інвестором з власних коштів, то норма прибутковості інвестицій повинна бути більша або дорівнювати нормі прибутковості, існуючого у інвестора, капіталу. Відповідно, ставка дисконтування інвестиційного проекту повинна бути менше ставки податку на прибуток чинного капіталу.

Та ж проблема виникає при оцінці майбутніх надходжень від реалізації проекту. Важкопрогнозованим є розмір надходження доходів від реалізації проекту по роках його існування, особливо, якщо інвестиції вкладаються інвестором в різні роки існування проекту.

Тому, оцінка проекту завжди проводиться за комплексом показників: PI, NPV і IRR. В такому випадку NPV повинна бути більше 0, PI більше 1, а IRR – внутрішня норма прибутковості розраховується з рівняння. IRR – це дисконтна ставка, при якій інвестиції в проект рівні одержуваним доходам від нього за весь період інвестицій. У разі інвестицій з кредитних ресурсів, IRR повинна перевищувати кредитну ставку банку, а в загальному випадку, внутрішня норма прибутковості повинна перевищувати середньозважену ціну всіх інвестиційних ресурсів проекту.

Формула рентабельність інвестицій розраховується, як на етапі вибору проекту, особливо при порівнянні декількох інвестиційних проектів, так і в процесі реалізації проекту, і по його закінченні. Для будь-якого інвестора важливо знати, чи виправдалися очікування від інвестиційних вкладень і наскільки виправдалися.

Серед всіх оціночних показників інвестиційних вкладень показник рентабельності інвестицій є найпростішим і найнаочнішим. Особливо наочна зворотна величина цього показника, яка називається PP (Pay-Back Period) – термін окупності інвестицій, вимірюється в роках. Цей показник може також розраховуватися з урахуванням дисконтування одержуваних доходів і зроблених вкладень. Показник показує за який період часу інвестору повертаються вкладення в проект. Більшість інвестиційних проектів в розвинених країнах мають терміни окупності від 7 років і вище.